Resolvi concentrar todas as questões propostas pelo professor de Cambiário em um único post, uma vez que, segundo informações do próprio, mais de 70% das questões das provas serão extraídos destas perguntas. A medida que ele for disponibilizando os questionários via espaço aluno, irei acrescentando aqui…

Questionário 01 – postado em 06.08.13 (Aula 02 de 05.08.13)

1. Qual é a origem etimológica da palavra crédito?

Resp.: A palavra crédito deriva do latim creditum, que por sua vez, advém de credere, que significa confiar, ter fé.

2. Qual é a distinção entre a concepção moral e econômica do crédito?

Resp.:

Moral: o crédito representaria a confiança que alguém desperta em outrem.

Econômica: o crédito é a troca de uma prestação atual por prestação futura, ou seja, é a troca de um bem atual por um bem futuro.

3. Quais são os elementos indissociáveis do crédito?

Resp.:

São dois elementos primordiais no crédito:

Confiança significa que quem vende um bem, a prazo e entrega esse bem, confia no recebimento futuro do preço desse bem.

Tempo que é essencial para o desenvolvimento da economia, permitindo a mais rápida circulação de riqueza e, por isso, um maior número de negócios se realiza.

4. Explique o que é confiança subjetiva e objetiva.

Resp.:

Confiança subjetiva é aquele que o credor acredita que o devedor preenche os requisitos morais para satisfazer a prestação.

Confiança objetiva é aquela que o credor acredita que o devedor tem capacidade econômico-financeiro de satisfazer a prestação em razão da apresentação de garantias, de consultas a sistemas de proteção ao crédito, ou por qualquer outro motivo.

5. Faça a distinção entre crédito real e pessoal, em relação à garantida dada pelo devedor.

Resp.:

Em função da garantia assegurada ao credor, temos:

Crédito real: a garantia assenta em determinado bem móvel (penhor) ou imóvel (hipoteca) do devedor ou de terceiro, que fica vinculado ao cumprimento da obrigação. Não havendo o cumprimento da obrigação, o credor poderá receber o produto da vendo do bem dado em garantia.

Crédito pessoal: a garantia assenta em todo o patrimônio da pessoa não em bem determinado; é a chamada garantia fidejussória (aval e fiança). Nesses casos, além do devedor original, soma-se um garantidor, que amplia as chances de recebimento do crédito.

6. Quais as formas de representação do crédito? Qual delas permite a melhor circulação do crédito?

Resp.:

O crédito é representado pelos seguintes instrumentos jurídicos, que podem ser usados separada ou conjuntamente:

Contrato (verbal ou escrito) e títulos de crédito.

Para permitir a melhor circulabilidade ao crédito a forma mais eficaz de sua representação é o título de crédito.

7. Qual a problemática atual no Brasil sobre a oferta de crédito pessoal?

Resp.: Nos últimos anos, o que se viu foi uma corrida por crédito patrocinada pelo próprio governo, que tem tentado estimular o crescimento do Produto Interno Bruto (PIB) via consumo, em detrimento da poupança. Um dos instrumentos utilizados para tal foram os bancos públicos. Porém, essa estratégia já mostrou em 2012 sinais claros de desgaste de maneira que organizar as contas e sair do vermelho é uma promessa para 2013 de muitos brasileiros.

O problema é que a metade dos brasileiros, desrespeita o princípio basilar de finanças, pois gasta mais do que ganha, incluindo nesse gasto os cartões de crédito, cheques pré-datados, carnês de lojas, empréstimos pessoais e financiamentos em geral.

8. Do que trata o PLS nº 283/2012 em trâmite no Congresso Nacional?

Resp.: O Projeto de Lei do Senado n° 283/2012 trata da prevenção e tratamento do Superindividamento do Consumidor.

O PLS n° 283/2012 altera a Lei n° 8.078/1990 – Código de Defesa do Consumidor – para aperfeiçoar a disciplina do crédito ao consumidor e dispor sobre a instituição de mecanismos de prevenção e tratamento extrajudicial e judicial do superendividamento e de proteção do consumidor pessoa física.

Questionário 02 – postado em 20.08.13 (Aula 03 de 08.08.13)

1. Quais são as duas principais convenções internacionais sobre os títulos de crédito e de que títulos tratam?

Resp.: A uniformização internacional do Direito Cambiário resultou de um esforço continuado de associações comerciais, organizações internacionais e governos no sentido de aprovarem convenções internacionais relativas aos títulos de crédito.

A extinta Liga das Nações organizou a Convenção de Genebra, em duas edições, nas quais aprovou:

A Lei Uniforme das Cambiais (1930), relativa às letras de câmbio e às notas promissórias, também denominada Lei Uniforme de Genebra – LUG.

A Lei Uniforme do Cheque (1931), também denominada Lei do Cheque – LC.

2. O atual Código Civil trata de títulos de crédito? Quais títulos? Em que capítulo? Em quais artigos?

Resp.: SIM. O Código Civil de 2002 trata de títulos de crédito na sua Parte Especial.

O título de crédito está disposto no Título VIII, Capítulo I a IV, artigos 887 a 926 do Código Civil de 2002.

3. Qual a diferença entre títulos típicos (nominados) e títulos atípicos (inominados)?

Resp.:

Título típicos ou nominados: são aqueles fruto da existência de uma lei especifica.

Ex. Lei do Cheque.

Títulos atípico ou inominados: são aqueles fruto de uma disciplina geral sobre títulos de credito no Código Civil.

Apenas a lei pode garantir a aplicação da cartularidade ou incorporação, da literalidade, da autonomia e da abstração, mas não precisa ser uma lei especifica, pode ser uma lei geral, como o Código Civil.

4. Há conflito entre as disposições do atual Código Civil e as disposições referentes às cambiais reguladas nas LUG e nas leis específicas sobre outros títulos de crédito? Vide CC, art. 903.

Resp.: Há uma série de regras no Código Civil que se distanciam das regras constantes das leis especiais sobre os títulos de crédito típicos. Apenas a título de exemplificativo, o aval parcial é vedado no Código Civil (art. 897, § único), mas é permitido na letra de câmbio e na nota promissória (LUG, art. 30).

Desse modo, o Código Civil instaurou uma disciplina dúplice no nosso direito, havendo regras comuns aos títulos típicos e atípicos e outras regras peculiares aos títulos atípicos.

5. Qual o conceito doutrinário de título de crédito (Cesare Vivante)?

Resp.: O conceito mais clássico é o de Cesare Vivante, pelo qual o “título de crédito é o documento necessário para o exercício do direito, literal e autônomo, nele mencionado”.

6. Qual o conceito jurídico de título de crédito (CC, art. 887)?

Resp.: O art. 887 do Código Civil praticamente reproduz o conceito de Cesare Vivante, nos seguintes termos: “O título de crédito, documento necessário ao exercício do direito literal e autônomo nele contido, somente produz efeito quando preencha os requisitos da lei”.

7. Considerando o conceito legal, quais os atributos essenciais de um título de crédito?

Resp.: Conquanto seja um conceito de formulação antiga, acreditamos que ele se presta ainda hoje para a definição dos exatos contornos de um título de crédito, pois nele estão presentes os três elementos essenciais de um título de crédito, quais sejam:

- Autonomia das obrigações.

- Literalidade.

- Cartularidade ou incorporação.

- Formalismo (art. 887, CC). Este só é considerado pelo professor.

8. Quais os atributos eventuais de um título de crédito? Em que situação tais atributos surgem?

Resp.: Os atributos eventuais são: abstração, inoponibilidade das exceções pessoais e declarações cambiais. Esses atributos são derivados do atributo essencial da autonomia.

9. Procure conceituar (definir) cada um dos atributos (essenciais e eventuais) de um título de crédito.

Resp.:

Cartularidade ou incorporação (essencial): diz-se que o documento é necessário, “porque enquanto existe o documento, o credor deve exibi-lo para exercitar todo direito, seja principal, seja acessório, que o título porta consigo e não se pode fazer qualquer mudança na posse do título, sem anotá-la nele” .

Literalidade (essencial): o título de crédito é literal, no sentido de que ele tem seu conteúdo e seus limites determinados nos precisos termos do título, vale dizer “ele existe segundo o teor do documento”. O teor literal do título é relevante para definir a existência, o conteúdo e a modalidade do direito.

Autonomia (essencial): cada credor ou devedor do título possui uma obrigação autônoma, no sentido de que seu crédito ou seu débito não é afetado por questões que digam respeito a outras pessoas.

Formalismo (essencial): um documento só vale como título de crédito se obedecer aos requisitos legais previstos para tanto. A não observância dos requisitos não gera a nulidade do documento, mas apenas não se reconhece ao documento os efeitos de um título de crédito (art. 888, CC).

Abstração (eventual): o título de crédito se desvincula do negócio jurídico que lhe deu origem, isto é, questões relativas a esse negócio jurídico sujacente não têm o condão de afetar o cumprimento da obrigação do título de crédito.

Inoponibilidade das exceções pessoais(eventual): é a impossibilidade de o devedor do título opor ao portador endossatário de boa-fé as exceções que teria em relação ao credor originário endossante ou o sucessor deste na cadeia de endossos.

10. Qual a diferença entre autonomia e abstração num título de crédito?

Resp.: Pelo princípio da autonomia, quem adquire um título adquire um direito novo como se fosse um credor originário, não ocupando a posição do antigo credor. Assim, a autonomia qualifica o direito cambiário dos sucessivos titulares entre si. A autonomia se aplica em duas situações:

a) ao credor de boa-fé não são oponíveis matérias ligadas a terceiros;

b) não pode ser oposta ao possuidor do título a falta de legitimidade de quem o transferiu.

Pelo princípio da abstração, o título de crédito se desvincula do negócio jurídico que lhe deu origem, isto é, questões relativas a esse negócio jurídico subjacente não tem o condão de afetar o cumprimento da obrigação do título de crédito.

Assim, a autonomia está ligada a circulação do título de crédito e a abstração está ligada ao negócio jurídico que deu origem ao título (causa debenti).

11. Qual o significado da inoponibilidade das exceções (pessoais) ao terceiro de boa-fé na circulação cambial?

Resp.: Qualquer pessoa de boa-fé, que adquira a condição de credora do título de crédito, adquire um direito novo como se fosse um credor originário, não ocupando a posição do antigo credor. Tal princípio é uma garantia de negociabilidade do título, na medida em que a pessoa que o adquire não precisa saber se o credor anterior teria ou não o direito de receber o valor do título.

Significa que “o possuidor de boa-fé exercita um direito próprio que não pode ser restringido ou destruído pelas relações ocorridas entre os possuidores precedentes e o devedor”.

12. Qual o significado da desmaterialização dos títulos de crédito?

Resp.: Quando se fala em cartularidade ou incorporação, normalmente se ilustra com a ideia da necessidade da apresentação do papel para o exercício do direito. Todavia modernamente já não se usa mais tanto o papel e a evolução tecnológica vem aos poucos contribuindo para a diminuição do uso do papel.

Essa evolução também chega aos títulos de crédito, sendo extremamente comum falar em título eletrônico, isto é, títulos não materializados no papel. O próprio Código Civil de 2002 (art. 889, §3°) admite a criação do chamado título eletrônico criado a partir de caracteres gerados em computador, desde que contenha a data da emissão, a indicação precisa dos direitos que confere e a assinatura do emitente.

13. O que é o atributo do formalismo nos títulos de crédito?

Resp.: Significa que um documento só vale como título de crédito se obedecer aos requisitos legais previstos para tanto. A não observância dos requisitos não gera a nulidade do documento, mas apenas não se reconhece ao documento os efeitos de um título de crédito (art. 888, CC).

14. O título de crédito é um título executivo judicial ou extrajudicial? Por quê? O que significa dizer que um título de crédito é dotado de executividade? CPC, art. 585, I.

Resp.: Os títulos de crédito são títulos executivos extrajudiciais (art. 585, CPC).

São extrajudiciais porque não precisam de confirmação judicial.

Significa dizer que quem tem um título de crédito pode requerer de imediato a adoção das medidas satisfativas do seu crédito, isto é, pode ajuizar diretamente um processo de execução.

15. É possível uma execução de um título de crédito, sem a existência física do mesmo?

Resp.: SIM. A aplicação da cartularidade ou incorporação vem sendo mitigada, admitindo-se, em determinadas hipóteses, a não apresentação do título original. Por questões de segurança (valor elevado ou risco de perda), ou mesmo por questões de impossibilidade fática de juntada do original (quando este está em outro processo), se admite a apresentação apenas de cópia autenticada do título, com a assunção da obrigação de apresentar o original quando for pedido, ou com a certidão de que o original está em outro processo.

Também vem se admitindo o prosseguimento do processo se o original se perdeu no curso do processo e não houve impugnação sobre a legitimidade do documento.

16. Qual o procedimento de defesa do devedor numa execução de título de crédito?

Resp.: Ao ser executado em função de um título de crédito (não pago no vencimento), o devedor poderá em ação de embargos arguir contra o portador (credor originário ou endossatário de boa-fé) todas as exceções pessoais que tiver, desde que pertinentes às relações diretas entre ambos.

Questionário 03 – postado em 18.08.2013 (Aula 05 de 15.08.13)

1. Cite e comente as doze características dos títulos de crédito apresentadas em sala de aula.

Resp.:

As características dos títulos são:

1. É um documento formal (cártula) que deve obedecer aos requisitos legais (CC, art. 887 a 889). A irregularidade de forma afeta os efeitos do documento como título de crédito.

2. Menciona ou uma ou mais obrigações literais e autônomas.

3. Habilita seu portador ao exercício concreto do crédito que menciona, face aos signatários.

4. Representa e substitui valores, com vantagens de ser negociável.

5. É dotado de executividade, ou seja, é título executivo extrajudicial (CPC, art. 585, I), ou seja, após o seu vencimento representa divida certa, liquida e exigível.

6. É considerado bem móvel, sua posse de boa-fé equivale à propriedade.

7. Tem natureza Pro Solvendo (a simples emissão do título não faz desaparecer a causa debendi que o originou).

8. Circulabilidade: transfere-se o crédito ou altera-se o credor do título (ou da obrigação cambial) por meio do endosso (simplificação legal).

9. É título de apresentação. Sem a posse do título (documento original) não se pode cobrar do devedor.

10. O título é obrigação quesível (querable) X portável (portable).

Quesível: é aquela na qual o credor se dirige ao devedor para cobrar o crédito. Ou seja, o credor vai na praça do devedor para cobrar a dívida.

11. É título de resgate: uma vez apresentado e o devedor pagar o credor deve devolvê-lo para o devedor.

12. Solidariedade cambiária: há nos títulos de crédito cambiário solidariedade entre os devedores/obrigados que participam do título do crédito, de modo que o credor pode exigir de um, alguns ou de todos eles a obrigação integral constante do título.

2. Qual a natureza da dívida representada por um título de crédito?

Resp.: O título de crédito é um bem móvel e como tal está sujeito aos princípios gerais que regem os bens móveis Assim, o título tem natureza Pro Solvendo (a simples emissão do título não faz desaparecer a causa debendi que o originou).

3. Explique a natureza pro solvendo da obrigação representada por um título de crédito.

Resp.: Salvo intenção diversa das partes, a emissão do título de crédito é pro solvendo, isto é, a simples entrega do título ao credor não significa a efetivação do pagamento. Em outras palavras, a emissão do título não extingue a obrigação que lhe deu origem, de modo que as duas, a obrigação cambial e a originária, coexistem.

4. O título de crédito é um documento de apresentação e de resgate. O que isso significa?

Resp.: Os títulos de crédito são títulos de apresentação, pois “sem a posse do título ou da legitimação judicial em casos de amortização não é possível exercer-se o direito cambiário”. Para o exercício do direito representado no título, seu titular deve demonstrar esta condição, apresentando o título ao devedor.

São títulos de resgate, pois uma vez apresentado o título ao devedor, deve haver, a princípio, o pagamento. Ao realizar esse pagamento, o devedor deve ter o cuidado de exigir a entrega do título (LUG, art. 39; CC, art. 901, § único), para evitar que o título volte a circular e, chegando às mãos de um terceiro de boa-fé, a obrigação lhe seja novamente exigida.

5. O pagamento de um título é obrigação quesível (querable). O que isso quer dizer?

Resp.: Diante da necessidade de apresentação do documento ao devedor, é óbvio que o título de crédito apresenta uma obrigação quesível, no sentido de que cabe ao credor dirigir-se ao devedor para exigir o cumprimento da obrigação. Nos títulos de crédito, há uma obrigação a ser cumprida pelo devedor e recebida pelo credor.

6. Explique a relação entre solidariedade cambiária e o atributo da autonomia dos títulos de crédito.

Resp.: Pela solidariedade cambiária, o credor pode exigir de uma, alguns ou de todos os devedores (direitos ou indiretos) a obrigação constante do título de crédito. A responsabilidade de cada devedor é autônoma com relação à dos demais devedores, assim a nulidade de uma obrigação não interfere nas demais e não afasta a responsabilidade dos demais devedores.

7. Qual a diferença conceitual entre títulos de crédito próprios (típicos) e títulos de crédito impróprios (atípicos).

Resp.:

Títulos Próprios: são documentos que legitimam o credor para o exercício do direito concretamente. Nos títulos de crédito, o titular do direito é o proprietário do documento e, por isso, seu direito é autônomo em relação aos antigos proprietários do título. Além disso, os títulos de crédito destinam-se à circulação, exercendo uma função econômica bem mais importante que os demais documentos que servem para a legitimação.

Ex. Letra de Câmbio.

Títulos Impróprios: são meros documentos probatórios que não se destacam do contrato que os origina, de modo que o devedor poderá exigir do apresentante a prova de ser o verdadeiro titular do direito. Além disso, eles não têm a função de circulaçãotípica dos títulos de crédito próprios e, por isso, não obedecem aos princípios dos títulos de crédito.

8. Quanto à forma de transferência (circulação), como se classificam os títulos de crédito?

Resp.: Os títulos de crédito destinam-se à circulação, isto é, eles nascem para ser transferidos, embora nem sempre isso ocorra.

Ocorre que essa circulação pode se realizar de várias maneiras, surgindo daí uma classificação dos títulos de crédito quanto à forma de circula, distinguindo títulos nominativos, títulos à ordem, títulos não à ordem e títulos ao portador.

9. Qual a diferença entre título de crédito nominal e nominativo?

Resp.:

Nominais: são aqueles em que o nome do beneficiário consta no título no momento da emissão.

Nominativos: são aqueles nos quais o proprietário do título é aquele cujo nome se encontra nos registros do emitente. Não se trata da simples inscrição do nome do proprietário no título, mas de um registro (exemplo: livro) com o nome do proprietário.

10. O cheque é um título de crédito de modelo padronizado (vinculado) ou livre?

Resp.: O cheque é título de crédito de modelo padronizado/vinculado.

Nos títulos vinculados, há um padrão exigido par a emissão do documento, ou seja, não basta que o documento possua todas as indicações previstas em lei, é necessário que o documento siga um modelo padronizado, sob pena de não ter qualquer valor como título de crédito. São exemplo de títulos vinculados: o cheque e a duplicata, cujos modelos são estabelecidos pelo Conselho Monetário Nacional.

11. Quanto à estrutura da obrigação cambial os títulos de crédito podem ser promessa ou ordem de pagamento. Explique a diferença, exemplificando.

Resp.:

Ordem de Pagamento: a pessoa cria o título, prometendo que outra pessoa efetuará o pagamento. Quem cria ordens de pagamento não assume diretamente a obrigação de efetuar o ato de pagar aquela obrigação. Quando estamos diante de uma ordem de pagamento, o emitente (sacador) dá uma ordem a um terceiro (sacado) para que pague determinada quantia ao tomador ou beneficiário. Exemplo: Cheque.

Promessa de Pagamento: o próprio emitente do título assume diretamente a obrigação de pagar ao beneficiário. A pessoa que cria o título afirma que irá, pessoalmente, pagar o título no vencimento. Exemplo: Nota promissória.

12. Qual a diferença entre títulos causais e abstratos? Exemplifique.

Resp.:

Abstrato: o direito representado no documento não depende da relação que lhe deu origem, há uma clara distinção entre a relação cartular e a relação fundamental. Nesta categoria, a cártula basta para assegurar a liquidez, a certeza e a exigibilidade do crédito. A princípio são considerados abstratos os cheques, as letras de câmbio e as notas promissórias.

Causais: são aqueles que estão indissociavelmente ligados à relação que lhes deu origem. Há uma conexão mais íntima entre o título e a ralação fundamental. Essa conexão decorre do próprio conteúdo do título que, de alguma forma, faz menção a sua causa. Por exemplo, as duplicatas estão sempre ligadas à compra e venda ou à prestação de serviço que lhe deu origem, fazendo menção expressa à fatura que comprova o contrato.

13. O que é cláusula cambiária, requisito essencial aos títulos de crédito?

Resp.: Cláusula cambiária é a identificação do nome do título. Diante da variedade de títulos de crédito, é fundamental identificar qual é o título que está representado naquele documento e nada mais lógico do que identifica-lo pelo próprio nome, escrito na mesma língua em que será redigido o título, não se admitindo o uso de expressões equivalentes.

14. A ausência dos requisitos formais essenciais implica a nulidade de um título de crédito. Isso impossibilita a execução cambial? Há outros modos de exigir o crédito representado na cártula? Caso afirmativo, exemplifique.

Resp.:

SIM. A ausência de requisitos que a lei considera essenciais à cártula pode levar a declaração de sua nulidade enquanto título de credito, negando-lhe os efeitos jurídicos típicos das cambiais, como a executividade por sua natureza de título executivo extrajudicial (CPC, art. 585, I).

NÃO. Isso não significa dizer que, nesse caso, o título “defeituoso” não possa constituir um documento de dívida. Ele apenas não é dotado de pronta executividade.

SIM. Nessa situação, o portador de boa-fé do título poderá haver seu crédito valendo-se, por exemplo, da ação monitória (CPC, art. 1.102-A).

15. Qual a diferenciação entre títulos de crédito e valores mobiliários? Existe algum documento que é considerado valor mobiliário e título de crédito simultaneamente? Caso positivo, qual?

Resp.:

Título de crédito é o documento necessário ao exercício do direito literal e autônomo nele contido, somente produz efeito quando preencha os requisitos da lei.

Valores mobiliários são títulos emitidos e circulantes no mercado de capitais (Mercado de Valores Mobiliários – MVM). São emitidos por companhias de capital aberto (S/A) que emite ação; ou por companhias fechadas.

SIM. As debêntures são tanto título de crédito como valores mobiliários (CPC, art. 585, I).

Questionário 04 – postado em 28.08.2013 (Aula 08 e Aula 09, de 24 e 26.08)

1. Quais são as declarações cambiárias que podem ser lançadas em um título de crédito em circulação?

Resp.:

As declarações cambiárias são:

- Saque que é a operação de emissão da letra de câmbio.

- Aceite que é o ato de vontade materializado pela aposição de assinatura no título, mediante a qual o sacado concorda com a ordem do sacador.

- Endosso.

- Aval significa que alguém, signatário ou não da letra, promete o cumprimento de obrigação de pagamento de importância em dinheiro, no todo ou em parte de forma autônoma.

André Luiz Santa Cruz Ramos inclui como declaração cambiária o protesto que é o ato formal pelo qual se atesta um fato relevante para a relação cambial.

2. Defina (conceitue) o endosso.

Resp.: Endosso “é a declaração cambiária acessória que normalmente tem por objetivo e efeito a transmissão do título”. Em outras palavras, o endosso é “a declaração formal, literal, unilateral, facultativa, acessória, incondicional, integral […] pela qual se transfere o título e, em consequência os direitos nele incorporados”.

Em síntese, o endosso é um meio especial de transferência de determinados bens móveis – títulos de crédito – isto é, ele representa o meio próprio de transferência da propriedade dos títulos de crédito e de todos os direitos inerentes a esse título.

3. Qual a cláusula necessária e previamente existente, no título de crédito, para permitir o endosso?

Resp.: Embora seja o meio próprio do direito empresarial para transferir os títulos, é certo que o endosso nem sempre poderá ser realizado. Para que se efetive o endosso, pressupõe-se que o título possua a cláusula à ordem, que representa uma condição para que se transfira o título de crédito por meio de endosso. Esta cláusula é presumida na letra de câmbio (LUG, art. 11), bem como no cheque (Lei n° 7.357/85, art. 17).

4. Quais os dois principais efeitos do endosso em um título de crédito próprio?

Resp.: O endosso, que sempre será do título inteiro, tem por efeito primordial a transferência de todos os direitos inerentes ao título, daí falar-se em endosso translativo. Todavia, além desse efeito, existe também o efeito de tornar o endossante responsável pela aceitação e pagamento do título, como regra geral.

5. Qual a diferença entre os efeitos do endosso lançado em um título de crédito próprio e num título de crédito impróprio? Vide: LUG, art. 15. Lei do Cheque, art. 21 e CC, art. 914.

Resp.:

No título próprio o efeito é a transferência da titularidade do crédito.

No título improprio o efeito é tornar legítima a posse de uma pessoa sobre o documento, porém sem a transferência da titularidade do crédito.

6. Qual o significado do endosso lançado em uma nota promissória com a cláusula sem garantia?

Resp.: Significa que se o endossante lançar num título próprio a cláusula sem garantia, ficará o endossante exonerado de responsabilidade pela obrigação constante no título.

7. É possível o endosso parcial e/ou condicional de um título de crédito próprio ou impróprio?

Resp.: NÃO. O princípio da cartularidade impede que seja feita uma cisão do direito mencionado do título, uma vez que terá que se apresentar o documento para exercer o direito. A divisibilidade do crédito é incompatível com a unidade do crédito ali representado, em especial pela exigência de um protesto único do título.

Além disso, a necessidade de entrega do original como recibo de pagamento afasta qualquer possibilidade de divisão no endosso.

8. Há limite para o número de endossos possíveis de lançar em um título de crédito? O que é folha de alongue ou de alongamento?

Resp.: Em princípio, na legislação brasileira atual, não há limites quanto ao número de endossos que podem ser lançados num título de crédito.

A folha de alongue é uma extensão acrescentada ao documento, anexando (colando) uma nova folha, isso ocorre caso falte espaço no título para o lançamento de novos endossos.

9. Diferencie endosso em preto e endosso em branco.

Resp.:

Endosso em preto: o endossante indica a quem está sendo transferido o título, isto é, é mencionado o endossatário do título. Diante dessa menção expressa ao nome do endossatário, há maior segurança, uma vez que apenas ele poderá exercer os direitos decorrentes do título. Tal endosso poderá ser escrito tanto na frente quanto no verso do título.

Endosso em branco: é aquele em que o endossante assina o título, mas não indica para quem ele está sendo transferido. Não mencionado o nome do endossatário, estaremos diante do endosso em branco, que só poderá ser lançado no verso do título (LUG, art. 13).

10. Quais as possibilidades (modos) de transferência de um título recebido mediante endosso em branco? Vide: CC, Art. 913.

Resp.:

Conforme o CC, art. 913, o beneficiário de um endosso em branco pode:

- Transformá-lo em endosso em preto, completando-o com o seu nome ou de terceiro.

- Endossar novamente o título, em branco ou em preto.

- Transferir o título sem praticar novo endosso, ou seja, pela mera tradição da cártula.

11. Quais são as modalidades de endosso impróprio?

Resp.: O endosso impróprio pode ser a constituição de um procurador para efetuar a cobrança do título (endosso-mandato); ou a constituição de um penhor sobre o crédito ali representado (endosso-caução).

12. Explique o que é, e como funciona o endosso-mandato. Quais as expressões lançadas no título que definem o endosso-procuração? Vide: LUG, Art. 18 e CC, Art. 917.

Resp.: Endosso-mandato “é aquele em que o endossante da letra de câmbio transfere a outra pessoa o exercício e a conservação dos seus direitos cambiários, sem dispor deles”. Quem faz um endosso-mandato não quer deixar de ser credor, quer apenas constituir um procurador pra praticar, por ele, os atos necessários para o recebimento do crédito.

O endosso-mandato é feito mediante a colocação, junto ao endosso, das expressões “para cobrança”, “valor a cobrar” ou “por procuração”. O endosso-mandato é prática corrente no mercado, relativamente às duplicatas mercantis ou de serviço.

13. Explique o que é, e como funciona o endosso-garantia (endosso caução) e quais expressões o definem no título. Vide: LUG, Art. 19 e CC, Art. 918

Resp.: O endosso-caução ou endosso-pignoratício não tem por intenção transferir a propriedade do título, mas apenas e tão-somente constituir um penhor sobre o documento. Não transfere o crédito, apenas se deixa o título em garantia de outra obrigação. Em síntese, o endosso-caução é um endosso especial que transfere a posse do título a uma pessoa, em garantia de alguma obrigação.

O endosso-caução é feito com uso das expressões “valor em garantia”, “valor em penhor” ou outra equivalente que implique uma caução.

14. Explique o que é o endosso póstumo (tardio). Quais os seus efeitos? Vide: LUG, Art. 20.

Resp.: Endosso póstumo é aquele endosso feito depois de o título já ter sido protestado por falta de pagamento. Mesmo sem que o título seja protestado, considera-se endosso póstumo aquele feito depois do prazo estabelecido para se realizar o protesto por falta de pagamento.

Caso o endosso seja efetuado após o protesto por falta de pagamento ou após o prazo para efetivação do protesto por falta de pagamento, ele não produz os efeitos do endosso, mas apenas efeitos de uma cessão ordinária de crédito (LUG, art. 20).

15. Assinale ao menos três diferenças entre endosso e a cessão de crédito.

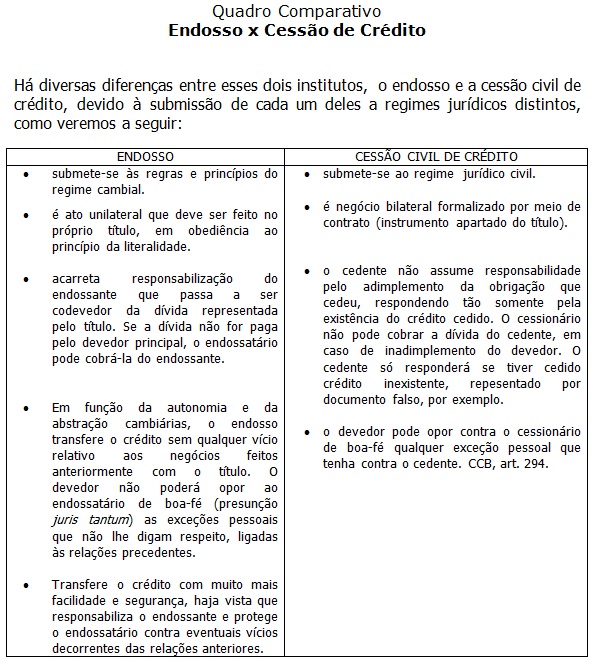

Resp.: Ainda que a cessão de crédito e o endosso tratem de transferência de crédito, há consideráveis diferenças entre estes dois institutos devido à submissão de cada um deles a regimes jurídicos distintos, como veremos a seguir.

Questionário 05 – postado em 02.09.2013

1. O que é o aval? É uma declaração cambial? Conceitue.

Resp.: Fábio Ulhoa Coelho afirma que “o aval é um ato cambiário pelo qual uma pessoa (avalista) se compromete a pagar um título de crédito, nas mesmas condições que um devedor desse título (avalizado).

Sim, é uma declaração cambial.

2. Qual a obrigação do avalista? Ela é autônoma, é solidária, é subsidiária em relação a obrigação do avalizado? LUG, 32 e CC, 899.

Resp.: Ao dar o aval eficaz, o avalista se torna devedor solidário do título de crédito. A obrigação é solidária.

O avalista não possui benefício de ordem, isto é, ele não pode indicar bens livres e desembaraçados do avalizado quando for demandado para honrar sua obrigação. A obrigação não é subsidiária.

A obrigação do avalista é autônoma em relação à obrigação do avalizado, ou seja, não é afetada pela obrigação do avalizado. Assim, vícios ou problemas na obrigação do avalizado não atingem a obrigação do avalista. Exceções pessoais do avalizado não podem ser opostas pelo avalista.

3. É possível o aval parcial de um título de crédito?

Resp.: SIM. O aval parcial é perfeitamente admitido, ou seja, o avalista pode garantir o pagamento de apenas uma parte da obrigação constante do título (LUG, art. 30; Lei 7.357/1985, art. 29; Lei 5.474/1968, art. 25).

4. O aval prestado em documento separado do título tem validade?

Resp.: NÃO. É fundamental que o avalista declare a sua vontade por escrito de forma expressa sempre no próprio título, ou no alongamento do documento. Não se admite o aval em documento separado.

5. O aval pode ser dado por procurador? Em caso afirmativo, basta que a procuração outorgue os poderes gerais?

Resp.: SIM. O aval pode ser dado por procurador com poderes especiais na procuração. Caso o procurador não tenha poderes para dar o aval, ele ficará responsável pessoalmente pelo aval dado.

6. Ordinariamente o aval deve ser lançado com a simples assinatura do avalista no anverso do título. Certo ou errado?

Resp.: Para simplificar e agilizar o aval, a simples assinatura do beneficiário na face (anverso) do título é suficiente para representar o aval.

Também vale como aval a assinatura do verso (dorso) do título, desde que acompanhada de alguma expressão que demonstre que a intenção ali era garantir o pagamento do título (por aval, por garantia…), não havendo qualquer fórmula solene (LUG, art. 31).

7. Qual a diferença entre o aval em branco e o em preto?

Resp.:

O aval em preto identifica o avalizado, ou seja, pode ser o sacador, o aceitante ou o endossatário do título.

O aval em branco não identifica o avalizado, assim a lei presume que foi dado pelo sacador, ou seja, no aval em branco (sem identificação) presume-se que o avalizado é o sacador (LUG, art. 31).

8. Quando o avalista não indica o avalizado na Letra de Câmbio e na Duplicata, presume-se que seja quem?

Resp.:

Na letra de câmbio, o aval em branco presume-se atribuído ao sacador.

Na duplicata o aval em branco presume-se dado para o sacado da duplicata, ou seja, para a pessoa que se encontra acima de sua assinatura ou, na falta desta, da pessoa do comprador (Lei da Duplicata – Lei 5.474/1968, art. 12).

9. Explique: O que é aval simultâneo (ou coaval)? O que é aval sucessivo (ou aval de aval).

Resp.: Caso existam no título dois avais em branco e superpostos, presume-se que ambos são avalistas do sacador, isto é, são avais simultâneos e não sucessivos (Súmula 189 do STF).

Ocorre o aval sucessivo quando o avalista presta o aval para quem já era avalista do título, ocorrendo o aval do aval.

10. Quais as diferenças entre o aval simultâneo e o aval sucessivo? LUG, art. 47.

Resp.: No caso do aval sucessivo, os dois avalistas terão obrigações autônomas e solidárias.

Em se tratando de aval simultâneo, temos duas pessoas com a mesma obrigação, isto é, são ambas avalistas do mesmo obrigado. Neste caso, há uma solidariedade civil entre os dois avalistas, um coavalista terá direito de regresso contra o outro, apenas pela quota-parte de cada um.

11. O aval dado sem outorga conjugal é válido? Em que condições? Quais as consequências do aval dado sem a outorga conjugal? CC, artigos 903, 1647 a 1649. Enunciado 114 CJF Súmula 332 do STJ.

Resp.: NÃO.

O aval dado sem a outorga conjugal não é válido.

O aval de pessoas casadas pela comunhão universal ou comunhão parcial só terá validade com a concordância dos respectivos cônjuges.

O aval dado em outorga conjugal é anulável, podendo o cônjuge que não anuiu pedir a anulação garantia, até dois anos após o término da sociedade conjugal (CC, art. 1.649). Nesse caso, o terceiro de boa-fé prejudicado terá o direito de regresso contra o cônjuge que praticou o ato (CC, art. 1.646).

12. A obrigação do avalista não é personalíssima. Com a morte do avalista a obrigação transfere-se aos seus herdeiros, nos limites das forças da herança. Certo ou errado? CC, art. 1792.

Resp.: CERTO. Não se trata de uma obrigação que se extinga automaticamente pelo falecimento do avalista, há a transferência aos herdeiros

13. Aponte três diferenças comparativas entre o aval e o endosso.

Resp.:

As diferenças entre o aval e o endosso são.

|

AVAL |

ENDOSSO |

|

Visa garantir o pagamento desse título. |

Visa transferir a propriedade do título. |

|

A responsabilidade decorre de um ato de vontade. |

A responsabilidade decorre da leia. |

|

Sempre o avalista assumirá obrigação. |

Ensosso sem garantia, não se assume responsabilidade nenhuma. |

14. Aponte três diferenças comparativas ente o aval e a fiança.

Resp.:

As diferenças entre o aval e a fiança são.

|

AVAL |

FIANÇA |

|

É uma declaração unilateral de vontade. |

Pressupõe duas vontades, mas não duas obrigações. |

|

Deve ser escrito no próprio título. |

Pode ser apresentada em qualquer documento. |

|

A obrigação do avalista permanece mesmo diante da nulidade da obrigação avalizada. |

Se a obrigação garantida for nula, tal nulidade também contaminará a fiança. |

15. A doutrina e a jurisprudência admitem pacificamente a emissão (e circulação) do título incompleto ou em branco. Mas a cártula deve estar completa até o momento da sua apresentação. Certo ou errado? (Vide Súmula 387 do STF).

Resp.: CERTO. O portador do título, desde que de boa-fé, presume-se autorizado pelo emitente a completar o título, mas há de fazê-lo até a sua apresentação ou ajuizamento da ação cambial

16. O que significa a expressão “preenchimento abusivo” do título incompleto? (CPC, art. 388, inciso II e Pár. Único).

Resp.: O portador do título deve agir de boa-fé ao preencher as lacunas do título de acordo com o que houver sido combinado com o emitente/sacador do título. O ônus da prova cabe ao obrigado cambial (emitente sacador/devedor).

17. O título de crédito emitido em país estrangeiro precisa de homologação do STJ para ser executado no Brasil. Certo ou errado? (Vide CPC, art. 585, § 2º e CF, art. 105, inciso I, alínea i).

Resp.: CERTO. Não há necessidade de homologação.

18. Quais são os requisitos legais e formais do título de crédito estrangeiro para permitir sua execução no Brasil?

Resp.: O título estrangeiro tem de satisfazer os requisitos de formação exigidos pela lei do lugar em que foi emitido e tem que indicar o Brasil como o lugar de cumprimento da obrigação.

Além disso, o título estrangeiro deverá ser trazido para a língua nacional. Deve ainda converter-se o valor da moeda estrangeira em valor da moeda nacional no ato da propositura da ação executiva.

Questionário 06 – postado em 15.09.13 – Vencimento, Apresentação e Pagamento

1. Antes do vencimento o título de crédito encerra obrigação certa, líquida e exigível. Certo ou errado?

Resp.: ERRADO. O crédito incorporado no título só poderá ser exigido dos devedores no vencimento. Dando exigibilidade ao crédito, é com o vencimento que a ação executiva poderá ser ajuizada

2. O título de crédito contém obrigação quesível, sendo título de apresentação e de resgate. Explique o que o significado dessas afirmações.

Resp.: O título de crédito é uma obrigação quesível, na qual a apresentação mostra-se essencial para o exercício do direito, tendo em vista a possibilidade de circulação do título.

É quesível porque quem porta o título deve procurar o devedor para receber o pagamento.

É de apresentação porque o pagamento só é realizado com a apresentação do título de crédito.

É de resgate porque, com o pagamento, o título será resgatado pelo credor – entregue pelo devedor com a quitação dada no próprio título.

3. O pagamento do título de crédito é a forma padrão de extinção da obrigação cambial. Existem outras formas? Quais?

Resp.: As obrigações cambiarias poderão ser extintas pelas mesmas formas das obrigações em geral.

Poderá haver extinção por meio de:

- Transação.

- Compensação.

- Novação.

- Confusão.

- Remissão etc

4. Quais as formas de comprovação do pagamento de um título de crédito?

Resp.: Pelo princípio da literalidade, a prova do pagamento deverá ser escrita no próprio título, isto é, o recibo de quitação não deverá ser dado em instrumento separado, mas no próprio documento.

O recibo dado em separado não tem valor perante terceiros.

5. A entrega da cártula ao devedor firma presunção absoluta de pagamento. Certo ou errado? (CC, art. 324, Pár. único).

Resp.: A simples entrega do título representa apenas uma presunção de pagamento, que poderá ser questionada por prova em contrário nos 60 dias que se seguirem, conforme o art. 324, CC.

6. A partir de quando um título de crédito passa a ser exigível? Quais as modalidades possíveis de vencimento de uma Letra de Câmbio? Explique cada uma dessas modalidades. (LUG, art. 33 a 37).

Resp.: O título de crédito é exigível com o vencimento.

Conforme o art. 33 da LUG, o vencimento da letra de câmbio pode ser:

- À vista.

- A um certo termo de vista.

- A um certo termo de data.

- Pagável num dia fixado.

No vencimento à vista, a obrigação se tornará exigível no momento da apresentação ao sacado.

No vencimento em dia certo (fixado), é estabelecida uma data no calendário. Ex. 27/4/2013.

No vencimento a certo termo de data, é assinalado no título um prazo contado do dia da emissão, o título é exigível após a data de emissão.

No vencimento a certo termo de vista, o título se torna exigível após certo tempo do aceite (LC) ou do visto (NP) no título de crédito. Ex. 60 dias da vista.

7. Qual a diferença entre vencimento indeterminado e determinado?

Resp.: No vencimento determinado, o vencimento é fixado por ato exclusivamente do sacador, são os casos do vencimento em dia certo e a certo termo de data.

No vencimento indeterminado, o vencimento dependerá de um ato do portador do título, como ocorre no vencimento à vista e no a certo termo de vista.

8. Qual a diferença entre vencimento à vista e a certo termo de vista?

Resp.: No vencimento à vista, o título é exigível desde o momento de sua emissão.

No vencimento a certo termo de vista, é necessário que o portador primeiro apresente o título (para aceite na LC e para visto na NP) para que seja iniciado o prazo para vencimento do título. Ex. 30 dias após o aceite.

9. Qual a diferença entre vencimento em dia certo e a certo termo de data?

Resp.: No vencimento em dia certo, é fixada uma data certa para pagamento. Ex. 1°/10/2013.

No vencimento a certo termo de data, é fixado um prazo para o pagamento. Ex. 30 dias após a data de emissão.

10. Quando ocorre o vencimento antecipado de uma Letra de Câmbio? (LUG, art. 43)

Resp.: Mesmo que seja estipulada uma data de vencimento, em determinados casos o título vence antecipadamente, ou seja, torna-se exigível antes do dia inicialmente previsto. O credor pode exigir o pagamento do título imediatamente.

Conforme o art. 43 da LUG e o art. 19 do Decreto n° 2.044/1908, ocorrerá o vencimento antecipado em caso de falta ou recusa total ou parcial de aceite e a falência do aceitante.

11. É admissível a prorrogação do vencimento de um título de crédito? (LUG, art. 74)

Resp.: O direito brasileiro não admite dias de perdão, ou dias de graça em ralação à Letra de Câmbio – LC.

Caso as partes convencionem uma prorrogação para tal vencimento, essa convenção só vale em relação as partes que ajustaram.

12. Qual a possível consequência de o credor conceder dias de tolerância além do vencimento de um título? (LUG, art. 53).

Resp.: Se o credor conceder voluntariamente a prorrogação do vencimento e, em razão disso, perder o prazo para o protesto (um dia útil após o vencimento), não poderá cobrar mais nenhum dos devedores indiretos.

13. Qual a diferença conceitual entre apresentação particular e apresentação pública de um título?

Resp.: A apresentação particular é feita pelo portador do título ao devedor principal para que este efetue o pagamento da quantia constante da cambial na data do vencimento.

A apresentação pública ocorre com o protesto. Assim, o portador do título prova aos demais coobrigados que não recebeu por parte do devedor principal a quantia nele inserida, razão pela qual tem o direito de contra eles voltar-se para ser pago da quantia descrita na cártula.

14. Quem pode (tem legitimação ordinária e extraordinária) para fazer a apresentação de um título?

Resp.: A apresentação ordinária pode ser feita pelo portador legítimo do título (LUG, art. 38). Por portador legítimo deve-se entender a pessoa que justifica o seu direito pela presença do seu nome no título, ou por uma sequencia ininterrupta de endossos.

A apresentação extraordinária, pode ser realizada com o endosso impróprio, ou seja, o endossatário-mandatário ou o endossatário-pignoratício, ou ainda o cessionário e o sucessor (herdeiro).

15. Contra quem se apresenta ordinariamente uma Letra de Câmbio (LC) e uma Nota Promissória (NP)?

Resp.: A apresentação deve ser feita:

- Letra de Câmbio: ao aceitante ou ao sacado.

- Nota Promissória: ao emitente.

Eles são os devedores diretos do título de crédito.

16. A LC e a NP devem ser apresentadas para pagamento no dia do vencimento ou no primeiro dia útil seguinte, em caso de feriado ou dia útil. Certo ou errado? * LUG, art. 38 Decreto nº 57.663/66 (art. 5º do anexo II), para que “em relação às letras pagáveis no seu território, o portador deverá fazer a apresentação no próprio dia do vencimento.”

Resp.: CERTO. A LUG, art. 38, determina que sejam apresentados no dia do vencimento ou em dois dias úteis. Contudo, conforme o art. 20 do Decreto n° 2.044/1908 os títulos devem ser apresentados para pagamento no dia do vencimento ou no primeiro dia útil seguinte.

17. Qual a diferença entre pagamento extintivo e pagamento recuperatório?

Resp.: O pagamento extintivo faz com que o título deixe de existir cambialmente, isto é, quem paga não terá direito a exercer com base naquele título. É realizado pelo devedor direto do título.

O pagamento recuperatório não extingue a vida útil do título de crédito, na medida em que faz nascer o direito de regresso. É o pagamento realizado por devedor indireto, e lhe permite recuperar o valor pago dos obrigados anteriores.

18. Qual a diferença entre juros remuneratórios e juros moratórios?

Resp.: Os juros moratórios representam uma penalidade pelo atraso no pagamento da obrigação, ou seja, eles são uma sanção pela mora do devedor. Mesmo que o título seja omisso, haverá a incidência dos juros moratórios em caso de atraso.

Os juros remuneratórios buscam remunerar o credor pela indisponibilidade do capital. Enquanto o capital não está em suas mãos, o credor deve ter ao menos uma compensação por essa indisponibilidade, daí falar-se também em juros compensatórios.

19. Os juros moratórios devem constar da cártula? (LUG, arts. 48 e 49 e CC, art. 890).

Resp.: A penalidade está prevista expressamente na LUG arts. 48 e 49, por isso não precisa estar expressa na cártula.

20. Como prova do pagamento de um título de crédito, o recibo dado em documento à parte tem efeito perante terceiros?

Resp.: NÃO. Pelo princípio da literalidade o recibo de pagamento deve ser dado no próprio título. Assim, o recibo dado em separado não tem valor perante terceiros, produzindo efeitos apenas na relação entre as partes.

21. O credor de um título de crédito pode recusar receber pagamento parcial pelo mesmo? (LUG, art. 39).

Resp.: O portador do título não pode recusar o pagamento parcial pelo aceitante no vencimento do título (LUG, art. 39, 2). Caso recuse, perde o direito contra os obrigados indiretos em relação à quantia oferecida para pagamento que foi recusado.

Questionário 07 – postado em 21.09.13 – Protesto

1. O protesto é medida probatória extrajudicial? Certo ou Errado? LP, art. 1º

Resp.: CERTO. O protesto é um meio solene para a prova de determinados fatos. Ex. prova o não pagamento do título no vencimento e permite a cobrança dos devedores indiretos; prova que o sacado não aceitou a Letra de Câmbio.

2. Cite pelo menos três efeitos jurídicos do protesto.

Resp.:

Os efeitos jurídicos do protesto são:

- Torna público o título.

- Prova a impontualidade do devedor.

- Constitui o devedor em mora.

- Atesta a inexecução da obrigação cambial.

- Obsta a mora do credor e comprova que diligenciou a cobrança do título.

- Impede, conforme o caso, a recuperação judicial.

- Serve como critério para a fixação do termo legal da falência.

3. Quais são os principais bancos de dados que recebem informações sobre títulos protestados e seus devedores? E qual o prazo máximo de permanência do nome de devedor de um título protestado nesses bancos de dados? LP, art. 29 e CDC, art. 43, § 5°.

Resp.: SPC, SERASA E EQUIFAX, que são conveniados aos cartórios de protesto e recebem informações atualizadas diariamente. Conforme o CDC, só podem manter o nome dos protestador por um prazo máximo de 5 anos.

Os cartórios de protesto são órgãos públicos e podem manter as informações sobre os protestados por até 10 anos.

4. Cite três restrições (consequências) para a pessoa que tem seu nome inscrito nesses bancos de dados por motivo de protesto de títulos ou documentos de dívida.

Resp.:

As restrições/consequências são:

- Restrições junto à agência bancária para retirada de talões de cheques.

- Cancelamento de conta corrente no banco.

- Restrições creditícias na praça para concessão de financiamento, leasing entre outras operações de crédito.

5. Qual a competência dos tabeliães de protesto de títulos? LP, art. 3º.

Resp.:

Aos tabeliões de protesto de títulos compete:

- Protocolar documentos de dívida para prova do descumprimento da obrigação.

- Intimar os devedores dos títulos para aceita-los, devolvê-los ou pagá-los, sob pena de protesto.

- Receber o pagamento dos títulos protocolados, dando quitação.

- Lavrar o protesto, registrando o ato em livro próprio, em microfilme ou sob outra forma de documentação.

- Acatar o pedido de desistência do protesto formulado pelo apresentante.

- Averbar o cancelamento do protesto e as alterações necessárias para atualização dos registros efetuados.

- Expedir certidões de atos e documentos que constem de seus registros e papeis

6. Em que hipóteses um protesto será lavrado (tirado)? LP, art. 21.

Resp.: Não haverá protesto se dentro do prazo da intimação houver o pagamento, a aceitação, a devolução do título ou a datação do aceite.

7. Qual a diferença entre as modalidades de protesto necessário e protesto facultativo?

Resp.: O protesto é facultativo quando o título foi aceito. O protesto permitirá, e resguardará os direitos do portador contra os demais coobrigados, o ajuizamento da ação cambial também contra eles. Diz-se facultativo, pois o valor poderá ser cobrado do devedor direto mesmo sem o protesto.

O protesto é necessário quando o título não foi aceito. Como não haverá devedor direto, o protesto permitirá o ajuizamento da ação contra os devedores indiretos.

8. Não é responsabilidade do tabelião de protesto investigar a prescrição ou caducidade do título, mas qualquer irregularidade formal do título observada obstará o registro do protesto. Certo ou errado? LP, art. 9º.

Resp.: CERTO. O tabelião irá examinar apenas a regularidade formal do título ou documento de dívida. Caso haja alguma irregularidade formal, o procedimento não será levado adiante.

9. A LP diz que o protesto deverá ser lavrado dentro de 3 dias úteis contados da protocolização do título, mas, conforme a jurisprudência, na prática, conta-se este prazo a partir da comprovação da intimação do devedor para pagamento ou aceite. Certo ou errado? LP, 12.

Resp.: CERTO. De fato a lei não estabelece o prazo que será dado ao intimado, mas define que o protesto deverá ser registrado em três dias úteis da protocolização do título ou documento de dívida.

Embora pareça contrariar a lei, é certo que a estipulação da contagem do prazo a partir da intimação é mais justa para o intimado, na medida em que lhe dá algum prazo para a tomada de medidas. Assim, poderá obter os recursos necessários ao pagamento, ou poderá obter a sustação do protesto judicialmente.

10. Quais são as modalidades de intimação do pedido de protesto ao devedor do título? LP, 14.

Resp.: A forma de realização da intimação a princípio é livre. Ela poderá ser feita por qualquer meio desde que o recebimento fique assegurado e comprovado por meio de protocolo, aviso de recepção (AR) ou outro documento equivalente.

A princípio, a intimação não precisa ser pessoal, sendo suficiente a entrega do aviso no endereço indicado. Excepcionalmente, a intimação poderá ser feita por meio de edital.

10. Aponte a diferença entre desistência, sustação e cancelamento do protesto. LP, 16, 17 e 26.

Resp.:

A desistência do protesto ocorre quando o portador do título entra com o pedido no cartório, mas antes da lavratura do protesto ele retira o título, efetuando o pagamento das despesas (Lei 9.492/1997, art. 16).

A sustação do protesto ocorre por decisão judicial antes da lavratura do protesto. Caso já tenha ocorrido a lavratura, o máximo que se poderá conseguir é a sustação dos efeitos do protesto.

O cancelamento do protesto ocorre com o pagamento do título e a apresentação da prova do pagamento no cartório. O cancelamento, por outro motivo que não seja o pagamento, deve ser por ordem judicial

11. A credor ou a instituição financeira endossatária-mandatária que faz protesto de título já pago respondem por dano moral perante o devedor protestado indevidamente? Sim. Jurisprudência do STJ.

Resp.: A responsabilidade pela indenização será, a princípio, da pessoa que levou o título a protesto, uma vez que é a sua conduta que foi apta a causar dano.

Contudo, no caso de culpa comprovada do endossatário mandatário (instituição financeira), ele é quem responderá pela indenização – STJ, Resp 976.591/ES.

12. Nos casos de protesto indevido de título ou inscrição irregular em cadastros de inadimplentes, o dano moral configura-se ‘in re ipsa’, dispensando qualquer prova. Sim. Juriprudência do STJ.

Resp.: CERTO. Não há necessidade de provar que o protesto causou dano. Conforme a jurisprudência do STJ, o simples protesto indevido gera o dever de indenizar.

13. Como se faz o protesto por falta de devolução do título? LP, 21 § 3º.

Resp.: Como a legislação não estabelece o prazo para devolução do título remetido para aceite, é razoável entender-se que o prazo é de 24 horas, caso não haja nenhum prazo combinado entre as partes. Passado esse prazo, a retenção se mostra indevida. A prova solene de não devolução do título será realizado mediante o protesto.

14. É possível fazer o protesto por falta de aceite após o vencimento do título? LP, 21 § 1º.

Resp.: O protesto por falta de aceite só pode ser realizado até a data de vencimento do título e produzirá o efeito de antecipar o vencimento do título. Ora, se o sacado não quer nem aceitar o título fica claro que não irá pagar.

Após o vencimento, só será possível o protesto por falta de pagamento.

15. Qual a relação entre a data do protesto e o início da cobrança de correção monetária e juros do título protestado? LP, art. 40.

Resp.: Caso não haja prazo assinado no título, a data do registro do protesto é o termo inicial da incidência de juros, taxas e atualizações monetárias sobre o valor da obrigação contida no título ou documento de dívida.

Pingback: Aula 17 – Direito Empresarial – Cambiário – 23.09.13 | Projeto Pasárgada

Muito bom para estudo, muito esclarecedor, de alto nível, muito bem elaborado. Parabéns, precisamos de materiais mais materiais como este disponíveis…

eXCELENTE MATERIAL PARA ESTUDANTES. (MEU CASO).

emnbora meu tempo seja muito corrido, achei ótimo este questonario com perguntas e repostas.muito obrigado. ajudou me bastante.Márcio – G

Excelente, estava precisando, achei um dia antes da prova. Uffffffa

É simplesmente sensacional, adorei, conteúdo distrinchado.